Faux-semblants

Rentabilité des industriels de PGC et des distributeurs en France

21/12/2020

L’Ilec a conduit en 2020 avec le Pr Simon Parienté (professeur émérite de finances, université de Toulouse), une étude de rentabilité comparée des distributeurs et des industriels de PGC, portant sur les années 2017 et 2018. Elle a été réalisée à partir d’un échantillon de 2 225 industriels (alimentaire et non alimentaire, 147 M€ de CA, soit 50 % du CA national), et 4 164 acteurs de la grande distribution, intégrés et indépendants (139 M€ de CA, soit 75 % du CA national)¹. Une étude similaire avait déjà été menée sur les années 2014 et 2015.

Les modèles économiques des industriels et des distributeurs sont fondamentalement différents, et comparer leur rentabilité à partir d’un indicateur de marge nette ou opérationnelle n’a pas de sens

La marge nette, comme la marge opérationnelle, est exprimée en pourcentage du chiffre d’affaires. Or le chiffre d’affaires réalisé par un distributeur est sans commune mesure avec celui d’un industriel, ce qui « écrase » mécaniquement la marge du premier. Le CA annuel moyen d’un industriel en France est de 66 millions d’euros, contre 27 milliards d’euros pour les principaux acteurs de la grande distribution, soit un ratio de 1 à 409.

Besoins en capitaux et investissements. Un industriel doit investir constamment, pour maintenir le bon fonctionnement de ses usines et de son outil de production, mais aussi pour développer et améliorer son offre de produits. L’innovation produit implique des dépenses lourdes (R&D, marketing et communication, protection juridique…), avec une faible visibilité des chances de succès, et donc de retour sur investissement : en moyenne deux lancements de produits sur trois sont des échecs. Pour un distributeur, les investissements portent plutôt sur les entrepôts et les magasins. La visibilité est plus grande, et le niveau de risque moins important, que pour un industriel. Le ratio dépenses d’investissements/CA (Capex/CA) des principaux distributeurs cotés (Carrefour, Tesco, Walmart…) est généralement assez proche de 2 %, alors que celui des fabricants de PGC (Danone, L’Oréal, P&G) atteint ou dépasse 4 %.

Besoin en fonds de roulement (BFR). L’industriel doit constituer des stocks, faire fonctionner ses usines avant de pouvoir vendre ses produits ; il est payé à soixante jours par le distributeur et son BFR représente en moyenne 35 % de son CA. Le distributeur est payé comptant par les consommateurs, tout en réglant ses fournisseurs à soixante jours ; son BFR est donc négatif et il fonctionne avec un stock minimal.

Le seul indicateur pertinent pour comparer des modèles économiques aussi différents est une mesure de la rentabilité des capitaux employés, qui compare les deux variables de l’équation à considérer : les revenus et le coût des capitaux utilisés pour générer ces revenus

Les bénéfices d’une entreprise doivent être évalués en fonction de l’ensemble des investissements réalisés et du coût des capitaux employés pour les financer. C’est d’autant plus vrai lorsqu’on compare les deux modèles industrie et distribution, dont les niveaux respectifs de CA sont sans rapport. Le ROCE (profit opérationnel rapporté à l’ensemble des actifs de l’entreprise) est alors l’indicateur le plus pertinent.

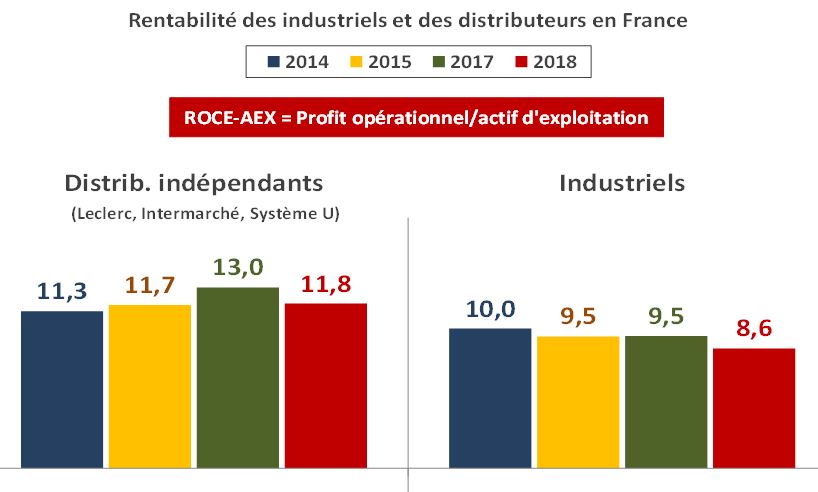

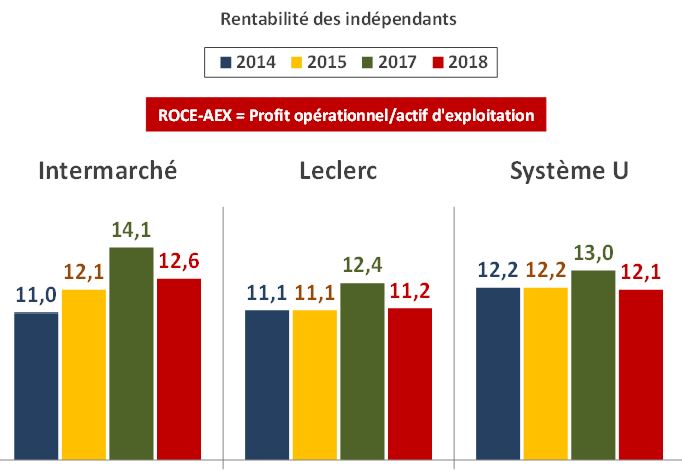

Sur la base de l’indicateur ROCE, le métier de distributeur indépendant (modèle Leclerc, Intermarché, Système U) se révèle plus rentable que celui des industriels

L’écart de rentabilité en faveur des distributeurs indépendants s’est même creusé dans les dernières années : leur profitabilité moyenne s’est maintenue à un bon niveau entre 2014 et 2018 (de 11,3 % en 2014 à 11,8 % en 2018), alors que celle des industriels s’est notablement effritée (de 10 % à 8,6 %).

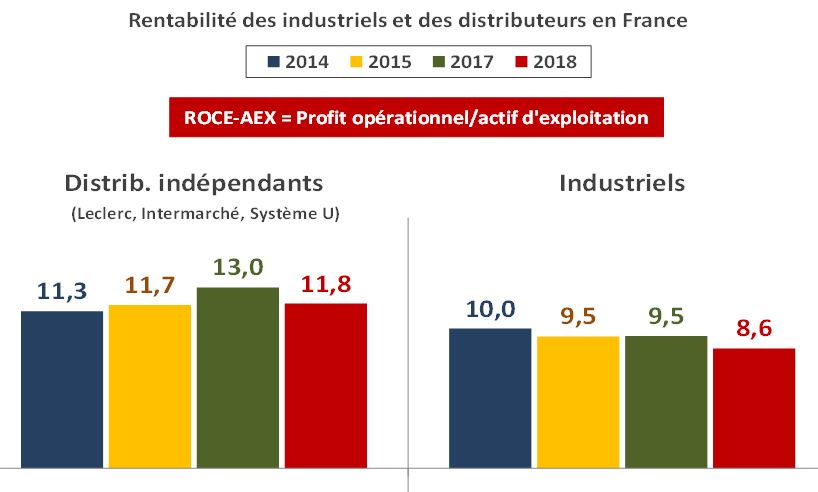

L’effritement de la rentabilité des industriels depuis 2014 a touché les fabricants de produits alimentaires, et de manière spectaculaire les fabricants d’entretien et d’hygiène beauté.

La baisse de la profitabilité des industriels alimentaires dans les dernières années a été notable dans une majorité des secteurs d’activité, en particulier l’épicerie et les produits de base.

La baisse de la profitabilité des industriels alimentaires dans les dernières années a été notable dans une majorité des secteurs d’activité, en particulier l’épicerie et les produits de base.

La détérioration de la tendance pour le DPH entre 2014 et 2018 a été spectaculaire. Et ce sont les grandes entreprises de ce secteur (CA >250 M€) qui ont été les plus affectées. Elles ont été les principales cibles de la guerre des prix engagée en 2013, qui a entraîné un fort repli de leurs prix de cession nets à la distribution.

Les deux principaux déterminants de la rentabilité des industriels sont d’une part le secteur d’activité et la capacité à créer de la valeur par la marque, d’autre part le poids de l’activité à l’export, qui souligne l’effet dilutif de l’activité réalisée en France

Pour les industriels de l’alimentaire, la rentabilité varie quasiment du simple au triple entre les produits de base et les liquides (alcoolisés et non alcoolisés).

Les entreprises qui réalisent plus de 30 % de leur CA à l’exportation dégagent une rentabilité deux fois plus élevée que celles qui exportent moins, et le font grâce à des marges supérieures.

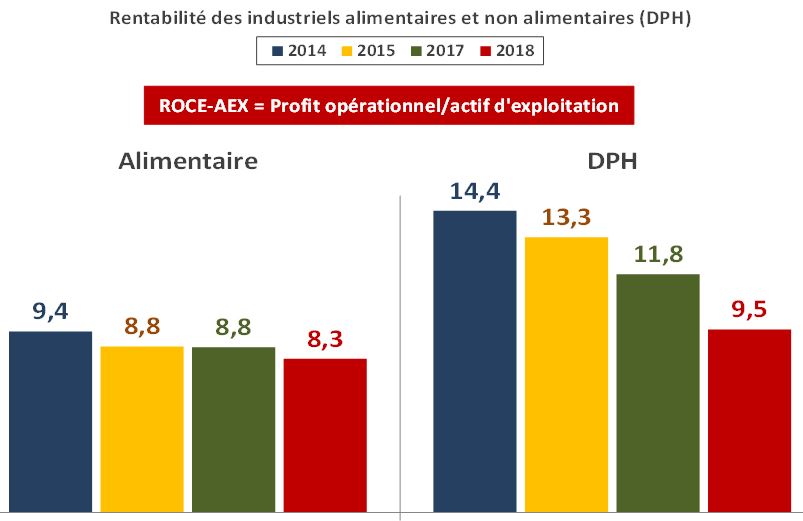

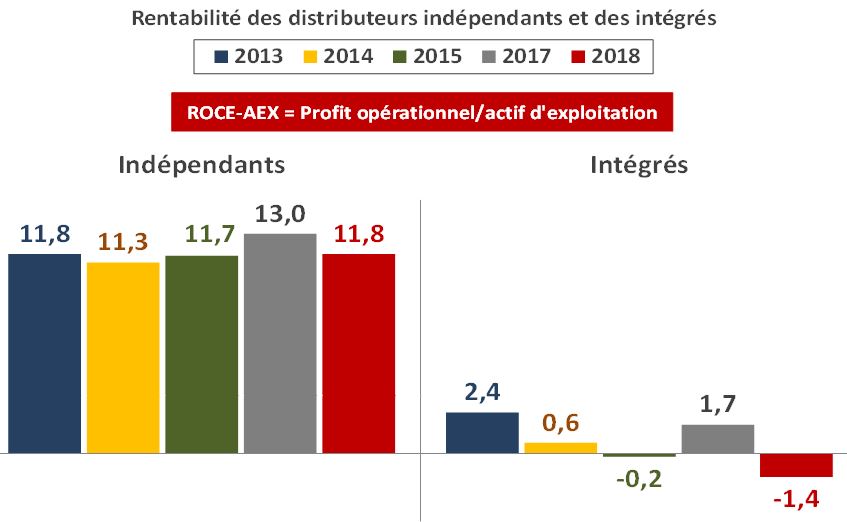

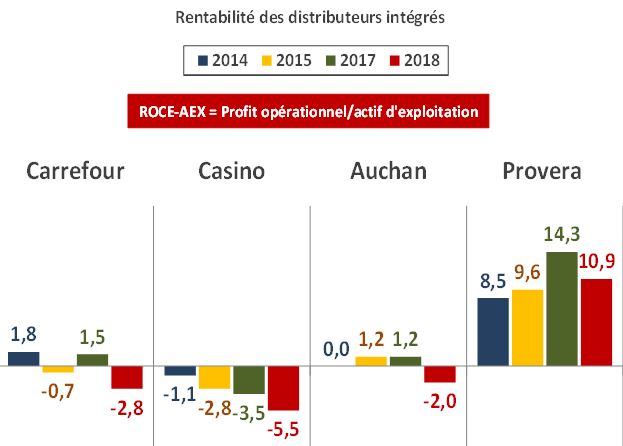

La distribution est loin d’être un tout homogène, elle est polarisée entre des indépendants (adhérents de Leclerc, Intermarché ou Système U) dont la situation est florissante, et des groupes intégrés (Carrefour, Casino, Auchan, Cora-Match) dans une situation très difficile

La distribution est loin d’être un tout homogène, elle est polarisée entre des indépendants (adhérents de Leclerc, Intermarché ou Système U) dont la situation est florissante, et des groupes intégrés (Carrefour, Casino, Auchan, Cora-Match) dans une situation très difficile

La rentabilité nettement supérieure des distributeurs indépendants par rapport aux intégrés ne s’explique pas par de meilleurs prix d’achat, mais par trois facteurs principaux :

- L’exploitation de formats de magasins de taille moyenne (petits hypermarchés et grands supermarchés), mieux adaptés aux besoins des consommateurs, moins affectés par l’érosion des ventes de produits non alimentaires au profit du commerce en ligne et des magasins spécialisés, et maximisant de ce fait le chiffre d’affaires au m2.

- Des frais mieux maîtrisés : la somme des frais de personnel et des consommations de services représente près du quart du CA des hypers intégrés, mais seulement 16,3 % pour les indépendants.

- Le recours à la dette (censée rapporter plus qu’elle ne coûte) et à son effet de levier : les indépendants se financent aux deux tiers par de la dette, les intégrés se financent aux deux tiers sur fonds propres.

Les trois groupements d’indépendants bénéficient de niveaux de rentabilité voisins ; parmi les intégrés, Carrefour, Casino et Auchan se trouvent dans une situation tendue, mais Cora-Match fait figure d’exception, avec une profitabilité proche de celle des indépendants, attestant de la faible incidence des écarts de prix d’achat sur la rentabilité comparée des enseignes.

Les trois groupements d’indépendants bénéficient de niveaux de rentabilité voisins ; parmi les intégrés, Carrefour, Casino et Auchan se trouvent dans une situation tendue, mais Cora-Match fait figure d’exception, avec une profitabilité proche de celle des indépendants, attestant de la faible incidence des écarts de prix d’achat sur la rentabilité comparée des enseignes.

Alors que la rentabilité de Carrefour, Casino et Auchan s’est détériorée entre 2014 et 2018, celle de Cora-Match s’est améliorée : une possible conséquence bénéfique de son alliance à l’achat avec Carrefour.

Alors que la rentabilité de Carrefour, Casino et Auchan s’est détériorée entre 2014 et 2018, celle de Cora-Match s’est améliorée : une possible conséquence bénéfique de son alliance à l’achat avec Carrefour.

1. Comptes sociaux issus de la base de données Diane.

Ilec (KT - FE)