Note Ilec

Quelques vérités sur les écarts de prix de vente en Europe et en France dans les produits de grande consommation

30/09/2025

La fable des « contraintes territoriales » n’est pas récitée par hasard. Elle vise à légitimer les alliances internationales entre distributeurs concurrents, dont le but est d’échapper aux droits nationaux et d’exercer par des pratiques déloyales massifiées dans plusieurs pays une pression maximale sur les industriels de PGC. Non pas pour vendre moins cher : l’observation de leurs pratiques de prix montre qu’ils ne cherchent pas à harmoniser les prix de vente consommateurs (PVC) au niveau du marché unique. Mais pour acheter toujours moins cher, et amplifier le transfert de marge de l’industrie vers la grande distribution, captation qui menace à terme la souveraineté industrielle et agricole de la France et de l’Europe.

Le récit polémique de la grande distribution

Le PDG de l’alliance internationale à l’achat Everest, Gianluigi Ferrari, et la déléguée générale de la FCD Layla Rahhou se sont particulièrement dépensés pour accréditer le récit alarmiste des « contraintes territoriales » :

« Alors que le marché européen est censé être unique, d’un pays à l’autre, des produits qui sont peu ou prou les mêmes ne sont pas commercialisés au même prix. Et la différence tarifaire peut être impressionnante ! » « (Ce constat est d’autant plus surprenant) qu’il s’agit, dans ce cas comme dans d’autres, de produits provenant de la même usine. » (Gianluigi Ferrari, Le Parisien du 5 juin 2025) [1]

« Même produit. Même marque. Mais jamais le même prix. Couches, lessives, shampoings, boissons… Pourquoi les Français les paient-ils plus cher qu’ailleurs en Europe ? Parce que certains industriels l’ont décidé. La Commission européenne chiffre à 14 milliards d’euros le manque à gagner annuel pour les consommateurs à cause de la fragmentation du marché. Des prix artificiellement gonflés selon les pays, jusqu’à + 20 % . Des barrières mises en place pour empêcher les distributeurs d’acheter, au meilleur prix à l’étranger. » (Layla Rahhou, Linkedin, juin 2025) [2]

Ces accusations des acteurs et avocats des ententes à l’achat sont-elles fondées ? La présente s’appuie sur les faits et les chiffres, et dissipe les allégations fantaisistes.

Le prétendu manque à gagner de 14 Mds€ des consommateurs européens

Le chiffre de « 14 milliards d’euros » dont les consommateurs de l’UE, selon la FCD, seraient supposés faire chaque année l’économie en l’absence des « contraintes territoriales » est tiré de manière fallacieuse d’un scénario hypothétique présenté dans une étude menée par le cabinet VVA&LE Europe pour le compte de l’unité E4, « grande distribution et services numériques » de la Direction générale du Marché unique à la Commission européen [3].

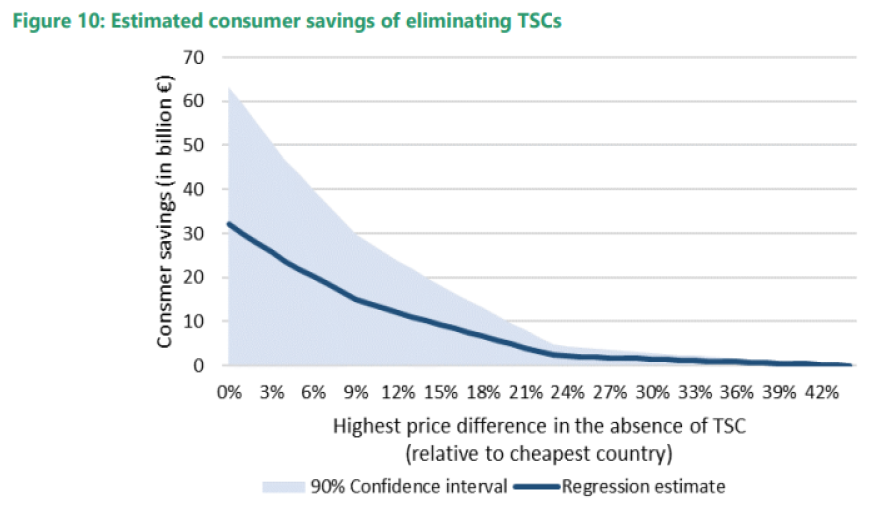

Ce « 14 milliards » propre à impressionner les esprits sans les éclairer apparaît à la page 87 de l’étude VVA&LE avec le graphique ci-dessous (où l’acronyme anglais TSC désigne les « restrictions territoriales à l’approvisionnement ») :

(Source : étude VV&LE [4].)

Le cabinet Nera Consulting a produit en décembre 2022 à la demande de l’AIM une analyse critique [5] de l’étude VVA&LE. Qui en fait apparaître plusieurs faiblesses méthodologiques et des contradictions internes, soigneusement occultées par la FCD et l’unité E4 de la Commission européenne, alors qu’elles sont reconnues par les auteurs eux-mêmes. En effet :

- P. 44 VVA&LE remarque que les « distributeurs et les grossistes consultés identifient la plupart des TSC comme émanant des fabricants mais les preuves présentées sont loin d’être concluantes ».

- Et p. 107, les auteurs VVA&LE écrivent : « En conclusion, il est difficile d’évaluer l’utilisation des contraintes territoriales d’approvisionnement à proprement parler (telles que les refus d’approvisionnement et les restrictions quantitatives) car aucune preuve concrète ou documentaire n’est disponible en dehors des déclarations et des rapports des détaillants et grossistes d’une part et des fabricants d’autre part. »

- Et d’ajouter : « Concernant les produits de marque distributeur (...) plusieurs répondants ont indiqué, et les données sur les prix l’ont confirmé, que les grandes multinationales de la distribution appliquent des prix différents selon les pays pour leurs produits de marque distributeur. Dans le cas de produits de marque distributeur identiques, cela pourrait être considéré comme une discrimination par les prix, ce qui exerce également une pression sur les politiques de prix des produits de marque des fabricants. L’impact de ces différences de prix se répercute directement sur le consommateur, car les produits de marque distributeur lui sont directement distribués par les détaillants, sans intermédiaire. »

Sur le chiffre de « 14 milliards d’euros » présenté non sans prudence et mention des limites méthodologiques par les auteurs de VVA&LE, ceux de la contre-analyse Nera Consulting soulignent les points suivants :

- L’étude VVA&LE estime que la suppression des TSC pourrait permettre aux consommateurs d’économiser 14,1 milliards d’euros sur leurs achats de « pain et céréales », « autres produits alimentaires », « boissons alcoolisées » et « boissons non alcoolisées » dans seize États membres pour lesquels les auteurs disposaient d’informations sur les prix d’achat des détaillants. Or cette estimation est soumise à une incertitude considérable, compte tenu du large intervalle de confiance de 90 % , qui empêche l’étude d’exclure que ces économies ne représenteraient que 3,5 % (500 millions d’euros) de l’estimation médiane. En effet, les économies réalisées par les consommateurs sont estimées de manière si imprécise que, même en ignorant toutes les lacunes et les défauts de l’estimation finale, il serait clairement impossible de tirer des conclusions fiables sur les effets de la suppression des TSC.

- Cette estimation de 14 milliards doit en tout état de cause être écartée, car pour la calculer l’étude (i) suppose à tort qu’après la suppression des TSC les prix de gros s’effondreraient jusqu’au niveau de l’État membre affichant le prix de gros le plus bas, alors que les distributeurs de chaque pays fixent des prix différents à l’intention des consommateurs finaux ; (ii) prend ensuite cette estimation erronée des prix de gros contrefactuels et la multiplie selon une élasticité de répercussion hasardeuse, ce qui conduit à une estimation également erronée des prix de détail contrefactuels ; enfin (iii) multiplie l’estimation erronée des prix de détail contrefactuels par les dépenses totales de consommation [6].

Le chiffre de 14 milliards avancé dans l’étude VVA&LE repose donc entièrement sur une combinaison d’hypothèses irréalistes et d’estimations erronées.

Peu de produits communs d’un pays à l’autre…

Une recherche conduite par Circana en 2022, portant sur les cent références les plus vendues dans quatre pays, Pays-Bas, Italie, Allemagne et France, n’a trouvé entre elles aucune référence qui leur soit commune [7] .

Une étude Nielsen de 2020, intitulée 4 Frontières, sur les magasins frontaliers de Belgique, France, Allemagne et Luxembourg, établit que seulement 0,13 % des codes EAN étaient présents dans au moins deux enseignes des quatre pays [8].

Ce constat établi, la question est de savoir à quoi tient cette absence d’harmonisation de l’offre : si elle résulte d’une manœuvre délibérée des industriels pour « fragmenter » le marché européen, ou de l’adaptation aux demandes locales des consommateurs.

… même pour les MDD

La réponse est donnée par les marques de distributeurs (MDD), dont tous les éléments du mix produit (composition, emballage, nom de marque, choix du fabricant) sont de l’entière responsabilité des distributeurs.

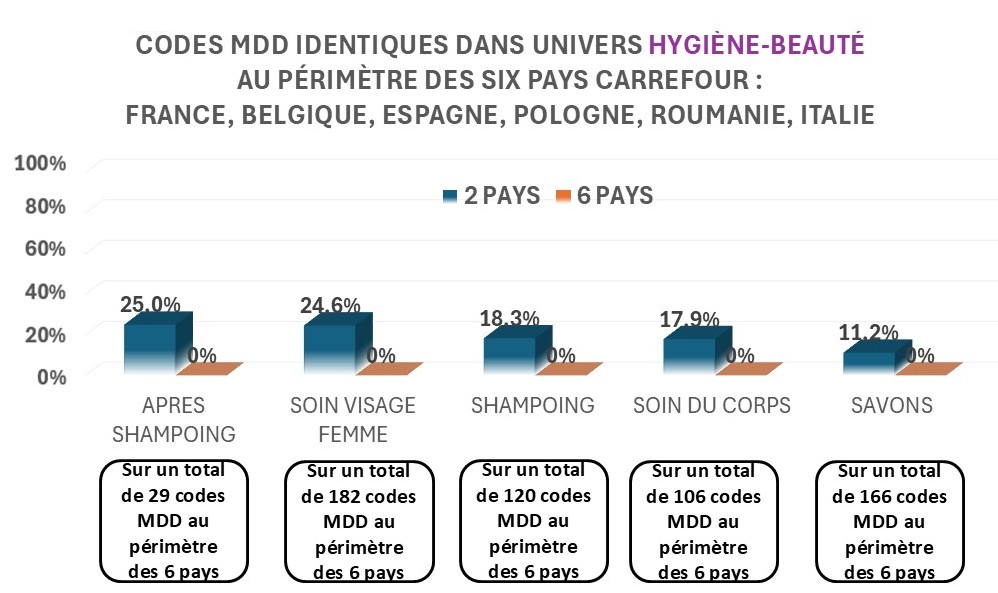

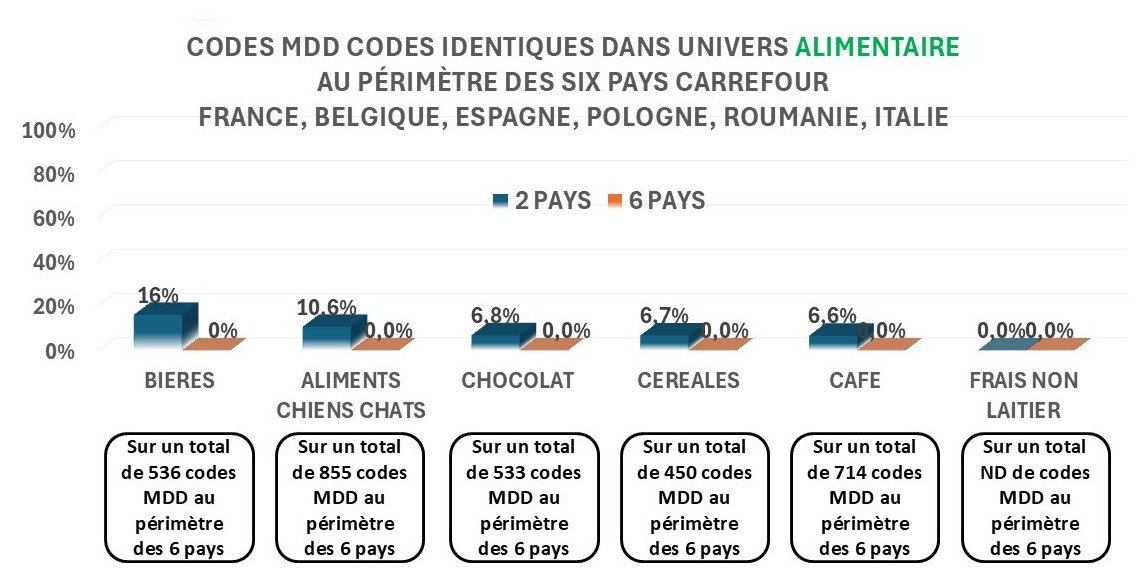

Ainsi, l’analyse des données panels portant sur plusieurs catégories de produits montre qu’il existe très peu de produits MDD identiques (mêmes codes EAN 8) pour une enseigne opérant dans plusieurs pays. Les histogrammes ci-après représentent les taux maximums de produits MDD Carrefour communs à au moins deux pays, parmi les six où l’enseigne est présente (France, Espagne, Italie, Roumanie, Pologne, Belgique).

Au maximum, sur l’échantillon observé, il n’y a ainsi que 25 % des soins du visage (182 références MDD) ou des après-shampoings (18 références MDD) que l’enseigne commercialise qui soient identiques dans ne serait-ce que deux des six pays où elle est implantée en Europe. Et moins dans les autres catégories de l’hygiène-beauté. En alimentaire, la proportion maximale de MDD identiques dans deux pays culmine à 16 % (bières) [9].

Accuser les industriels de fragmenter le marché européen est donc de mauvaise foi, de la part de distributeurs qui eux-mêmes, avec leurs MDD, adaptent leur offre de produits aux spécificités de chaque marché, comme le font les marques, afin de répondre au mieux partout à la demande des consommateurs.

Accuser les industriels de fragmenter le marché européen est donc de mauvaise foi, de la part de distributeurs qui eux-mêmes, avec leurs MDD, adaptent leur offre de produits aux spécificités de chaque marché, comme le font les marques, afin de répondre au mieux partout à la demande des consommateurs.

Un marché européen fragmenté à dessein ?

Demandes locales, offres locales…

Non, l’offre de produits n’est pas fragmentée par souci de se soustraire au jeu concurrentiel du marché unique. Les fabricants, quels qu’ils soient, doivent pour réussir s’adapter à la demande des consommateurs, qui n’est pas uniforme.

Les marchés sont par nature locaux, du fait de différences historiques, culturelles et socio-économiques. Ils varient selon les consommateurs et selon les régions, à l’intérieur de chaque pays et entre eux. L’offre de produits est donc très diverse du fait des habitudes de consommation d’un pays à l’autre :

- les goûts et les usages, et donc les recettes, compositions, formats diffèrent ;

- les marques locales et historiques sont souvent prédominantes, tandis que les marques internationales, elles, sont peu nombreuses et n’ont pas le même poids partout ;

- les réglementations nationales imposent des contraintes susceptibles de différer au sein de l’UE.

… Coûts locaux, prix locaux

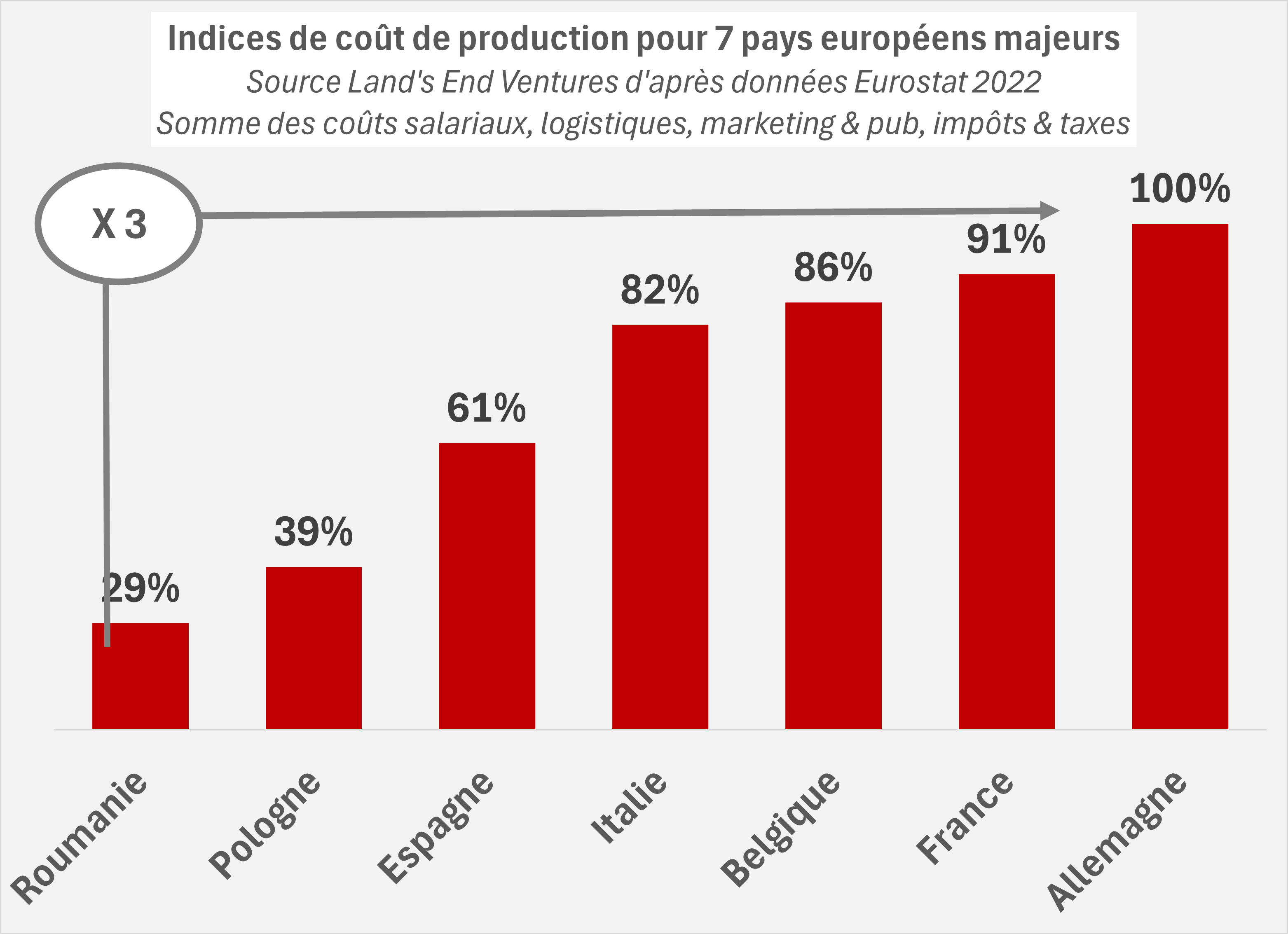

Sur le marché unique européen, les coûts de production sont loin d’être harmonisés. Ils diffèrent en termes de :

- salaires et charges,

- matières premières, particulièrement agricoles,

- énergie,

- transport,

- taxes, impôts, prélèvements.

La comparaison des coûts de production d’un pays à l’autre fait ressortir des écarts d’un à trois [10] :

Demander un alignement du prix de cession de l’industrie à la distribution sur le prix le plus bas conduirait à un dumping économique et social entre pays européens, et à une délocalisation progressive des usines vers les pays les moins-disants : est-ce dans l’intérêt des citoyens européens de mettre en compétition entre eux les salaires des travailleurs de l’UE ?

La devise de l’UE est « Unie dans la diversité » ; le projet européen repose sur le marché unique et son renforcement, pas sur son nivellement par le bas.

Réalité des écarts de PVC en Europe

C’est le commerçant de détail qui est responsable de fixer le prix de vente aux consommateurs (PVC). Et lui seul. Leurs fournisseurs ne maîtrisent que leur tarif initial, beaucoup moins leurs prix de cession aux distributeurs, puisqu’ils font l’objet d’âpres négociations, et pas du tout le prix en magasin.

Les différences de PVC en magasin reflètent principalement la stratégie de chacune des enseignes ainsi que la nature et l’intensité de la concurrence entre elles.

Stratégies d’enseigne différenciées de part et d’autre d’une frontière

Il y a peu d’études solides – c’est-à-dire menées sur un vaste périmètre avec un échantillon représentatif et la rigueur statistique requise – sur la quantification des écarts de PVC en Europe et sur l’analyse des causes de ces écarts.

La Banque centrale européenne a cependant publié en 2023 une étude – Cross-Country Price and Inflation Dispersion : retail network or national border ? [11] – qui montre que les différences de PVC pour des produits identiques à l’intérieur de l’UE n’ont rien à voir avec les prétendues « restrictions territoriales » alléguées par le lobby des grandes centrales d’achat de la distribution.

Cette étude de la BCE porte sur les écarts de prix et de taux d’inflation entre l’Allemagne et l’Autriche, deux pays très intégrés économiquement et proches culturellement. Elle cherche à savoir s’ils sont dus aux politiques des enseignes ou à d’autres facteurs structurels liés à l’existence d’une frontière nationale. Avec un panel de ménages représentatif d’une population de 3,8 millions de personnes, suivi entre 2008 et 2018, elle compare des produits identiques par le code-barres, vendus dans une zone de 60 km de part et d’autre de la frontière, par plusieurs enseignes de distribution communes aux deux pays.

Elle montre qu’en moyenne les mêmes produits sont de 13 % plus chers en Autriche et qu’au sein des mêmes enseignes de part et d’autre de la frontière les prix des mêmes produits diffèrent en moyenne de 21 %.

Elle conclut par conséquent que la cause principale des écarts de prix à produit égal tient plus à l’histoire et au positionnement stratégique de chacune des enseignes dans un pays et dans l’autre qu’à des différences économiques liées à leurs conditions d’approvisionnement ou à des différences fiscales ou réglementaires[12].

Les MDD, championnes de la “fragmentation” du marché unique par les prix

On constate naturellement les mêmes phénomènes transfrontaliers sur l’offre MDD entre la France et ses voisins immédiats.

Avec les MDD, tous les éléments du mix produit (composition, emballage, nom de marque, choix du fabricant, prix d’achat et prix de vente) sont de l’entière responsabilité des distributeurs. S’ils sont peu nombreux (cf. supra), il existe des produits MDD communs à plusieurs pays (même fabricant et même prix d’achat, car le marché de la sous-traitance industrielle est régi par des appels d’offre communs sur plusieurs pays).

En se fondant sur les relevés de PVC entre magasins d’enseignes françaises présentes dans plusieurs pays européens, on constate que pour des produits MDD identiques les différences de prix de vente sont considérables d’un pays à l’autre entre magasins d’une même enseigne.

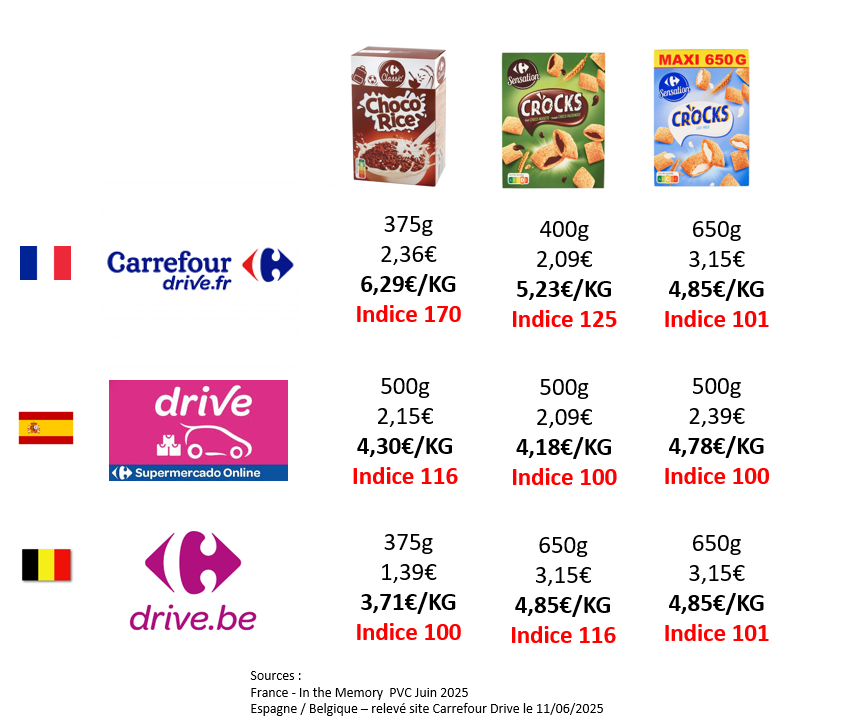

Prenons l’exemple (il est duplicable dans beaucoup de catégories de produits du quotidien) des marchés des céréales où plusieurs produits MDD sont identiques entre pays (mêmes codes EAN)[13] :

- Carrefour : 1 à 70 % d’écart de PVC entre France, Espagne et Belgique.

- Intermarché : 3 à 63 % d’écart de PVC entre France et Portugal.

- Auchan : 2 à 34 % d’écart de PVC entre France, Espagne et Portugal.

On ne peut mieux démontrer que dans les faits, même quand ils maîtrisent tous les paramètres de leurs MDD, dont le prix d’achat européen auprès des industriels, les distributeurs ne cherchent absolument pas à harmoniser les prix de vente aux consommateurs d’un marché à l’autre, que ce soit ou non vers le prix le plus bas.

On ne peut mieux démontrer que dans les faits, même quand ils maîtrisent tous les paramètres de leurs MDD, dont le prix d’achat européen auprès des industriels, les distributeurs ne cherchent absolument pas à harmoniser les prix de vente aux consommateurs d’un marché à l’autre, que ce soit ou non vers le prix le plus bas.

Réalité des écarts de PVC en France

D’une façon générale dans un même pays, les prix consommateurs à produits identiques, qu’il s’agisse de marques nationales ou de MDD, varient selon les circuits, les régions, les magasins.

Il n’existe pas d’études statistiques larges et solides sur ce sujet, qui le mériterait pourtant.

Cependant, la presse professionnelle et les experts diffusent régulièrement des comparatifs de PVC issus des données panels (sorties de caisses des magasins).

En France, le constat est que les différences de PVC sont significatives, et découlent clairement des politiques de prix au détail des enseignes et des magasins.

Écarts de PVC entre circuits

Hypermarchés (HM) et supermarchés (SM) : sous une même enseigne les politiques de PVC ne sont pas identiques entre les deux circuits, comme le montre le relevé de leur offre proposée en drive pour le mois de juin 2025 [14] :

- Intermarché : SM 99,2 d’indice PVC vs HM 96,9 soit + 2,3 points

- Carrefour : SM 102,7 d’indice PVC vs HM 99,6 soit + 3,1 points

- Super U : SM 99,3 d’indice PVC vs HM 96,6 soit + 2,7 points

E-commerce, drives : certaines enseignes comme Carrefour procèdent au découplage entre leurs PVC en magasin et les PVC sur leur site e-commerce, avec des écarts allant parfois jusqu’à 20 % pour un même produit [15].

Proximité : les magasins de proximité affichent sur un échantillon de 1 000 produits communs un PVC moyen de 37 % supérieur à la moyenne des hyper et supermarchés, avec un écart-type allant de 18 % à 84 % [16].

Écarts de PVC entre départements

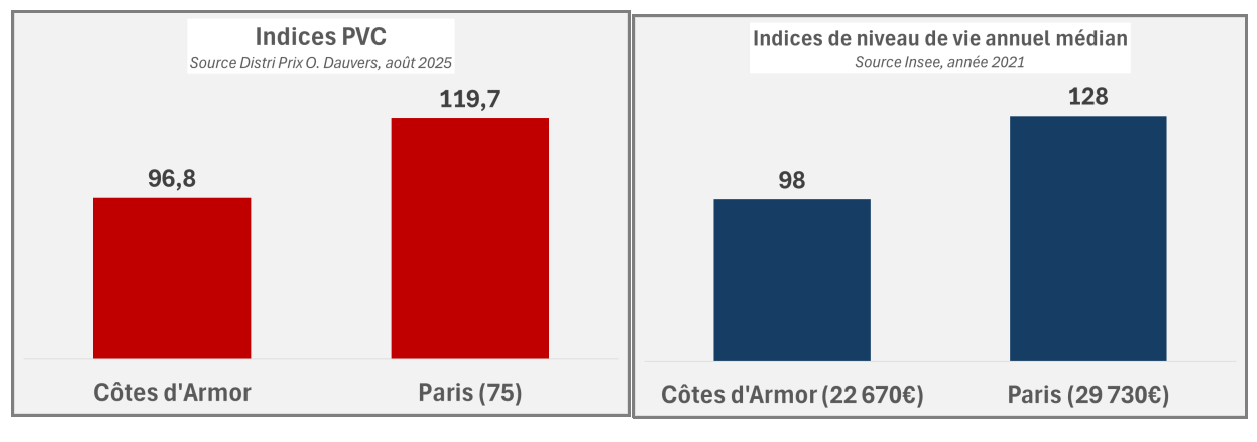

Considérés toutes enseignes confondues par départements, les PVC connaissent en France de grandes disparités.

L’écart de PVC le plus important entre deux départements[17] est de 22,9 points, entre Paris, indice 119,7, et les Côtes d’Armor, indice 96,8.

Cela tient bien-sûr, du côté du parc commercial, aux différences d’enseignes, de types de magasins et de coûts d’exploitation ; et du côté de la demande, aux différences de pouvoir d’achat et d’habitudes de consommation.

Mais pas seulement : les écarts sont aussi le reflet de la capacité des magasins à pratiquer des PVC et des marges plus ou moins élevés dans leur zone de chalandise, capacité qui dépend de l’intensité concurrentielle (faible ou forte).

Mais pas seulement : les écarts sont aussi le reflet de la capacité des magasins à pratiquer des PVC et des marges plus ou moins élevés dans leur zone de chalandise, capacité qui dépend de l’intensité concurrentielle (faible ou forte).

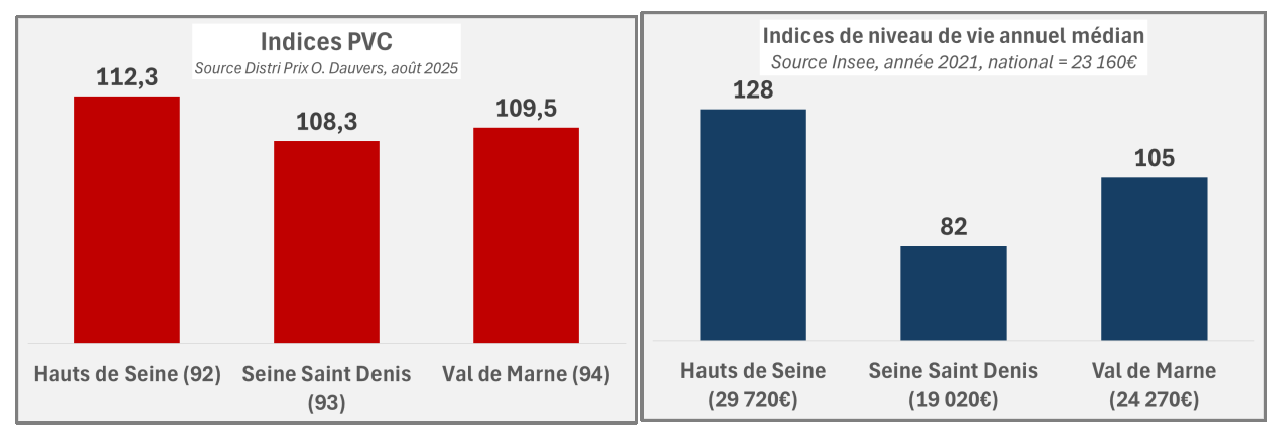

Ainsi, la comparaison entre trois départements limitrophes en Île-de-France montre que l’écart de revenus ne peut expliquer seul l’ampleur des écarts de PVC :

Grandes marques : écarts de PVC entre magasins de même enseigne

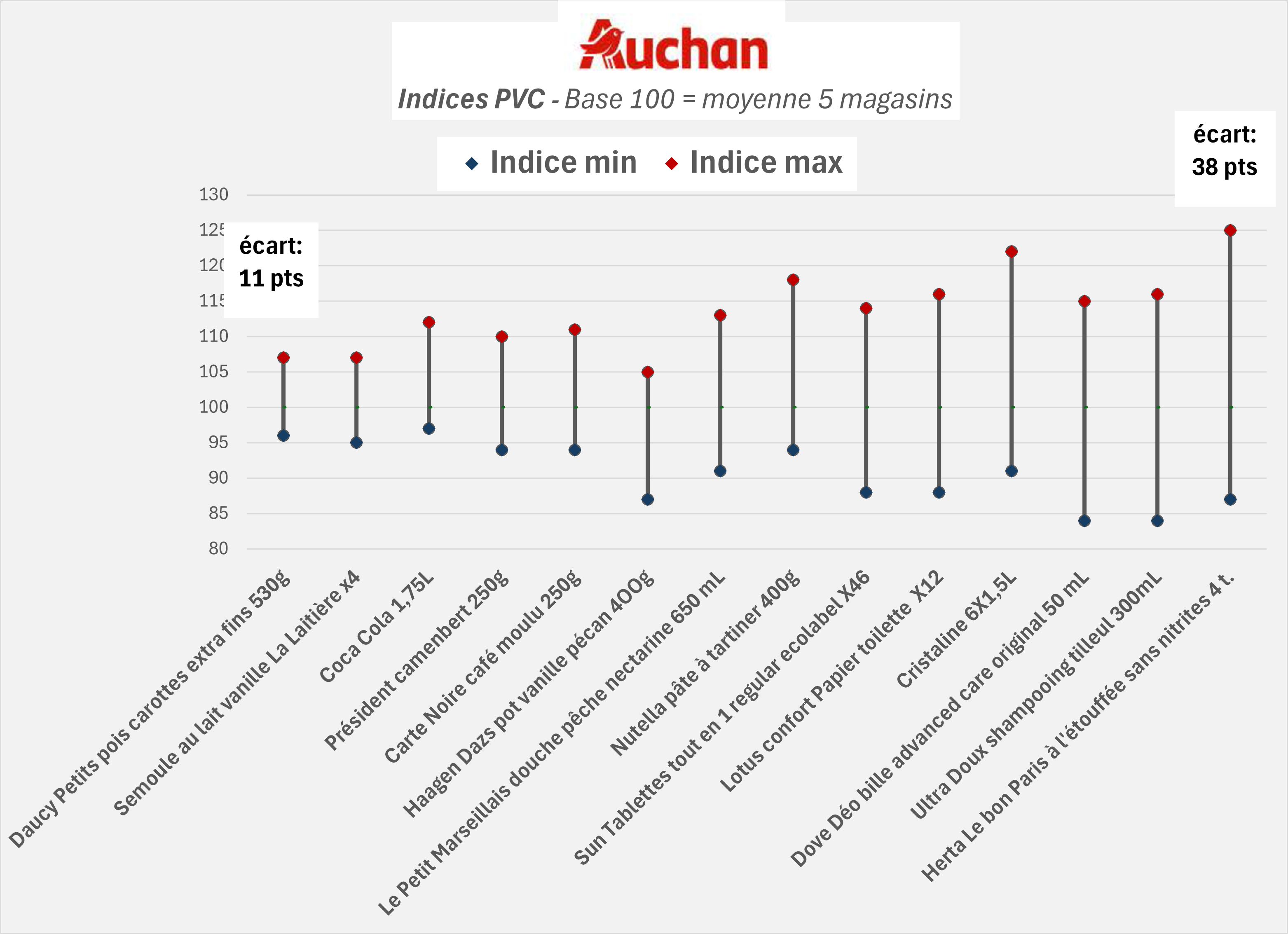

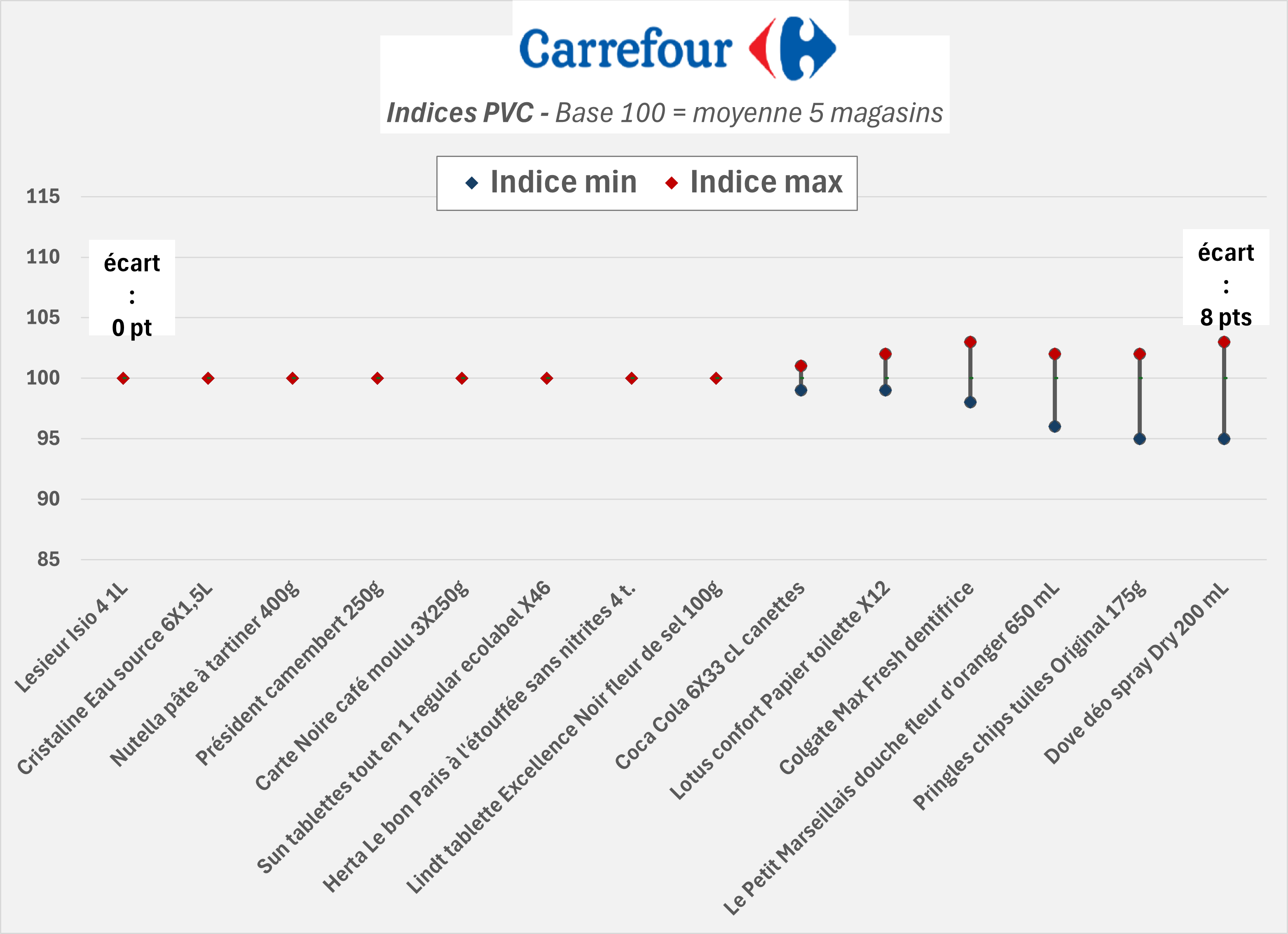

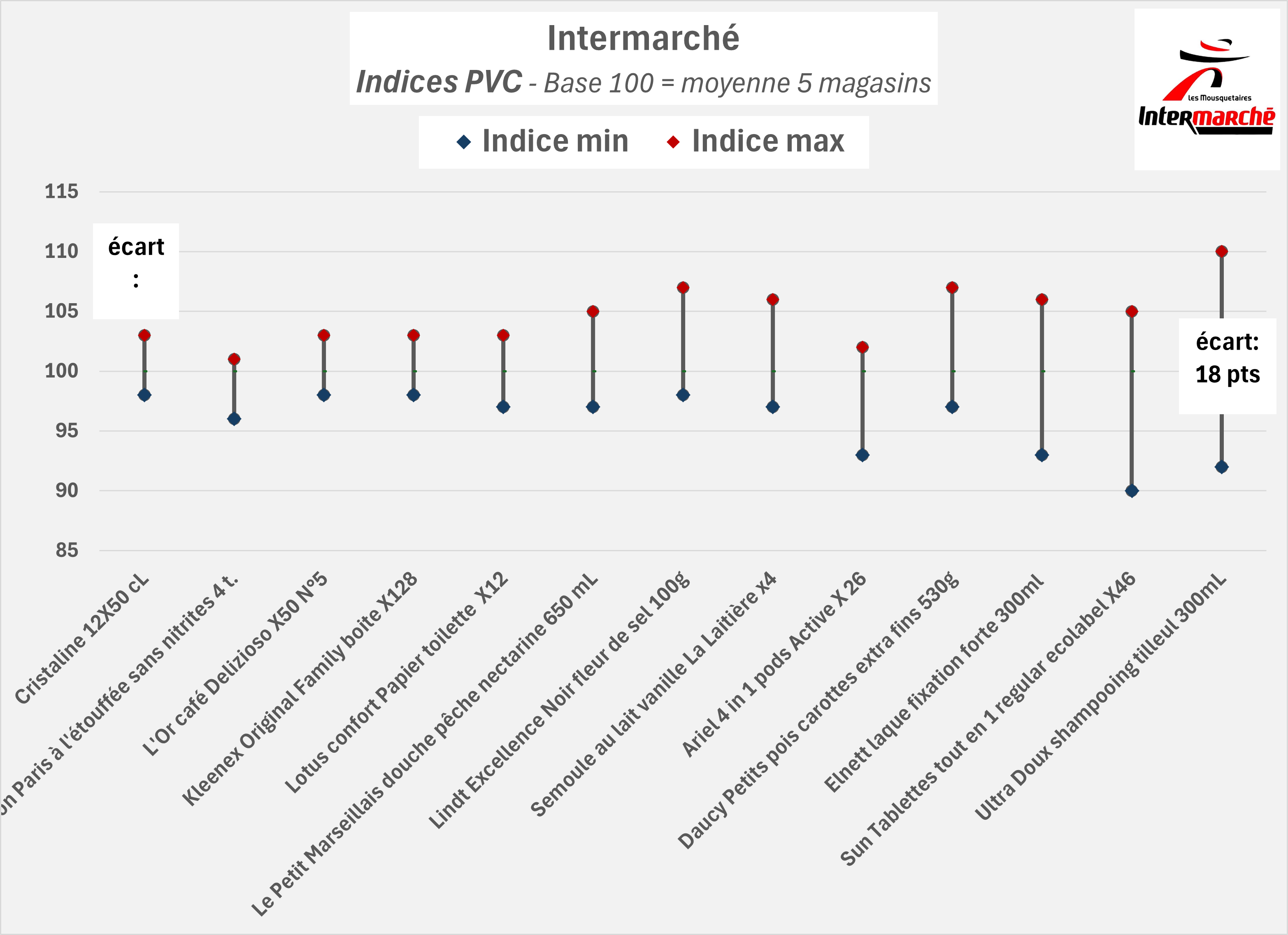

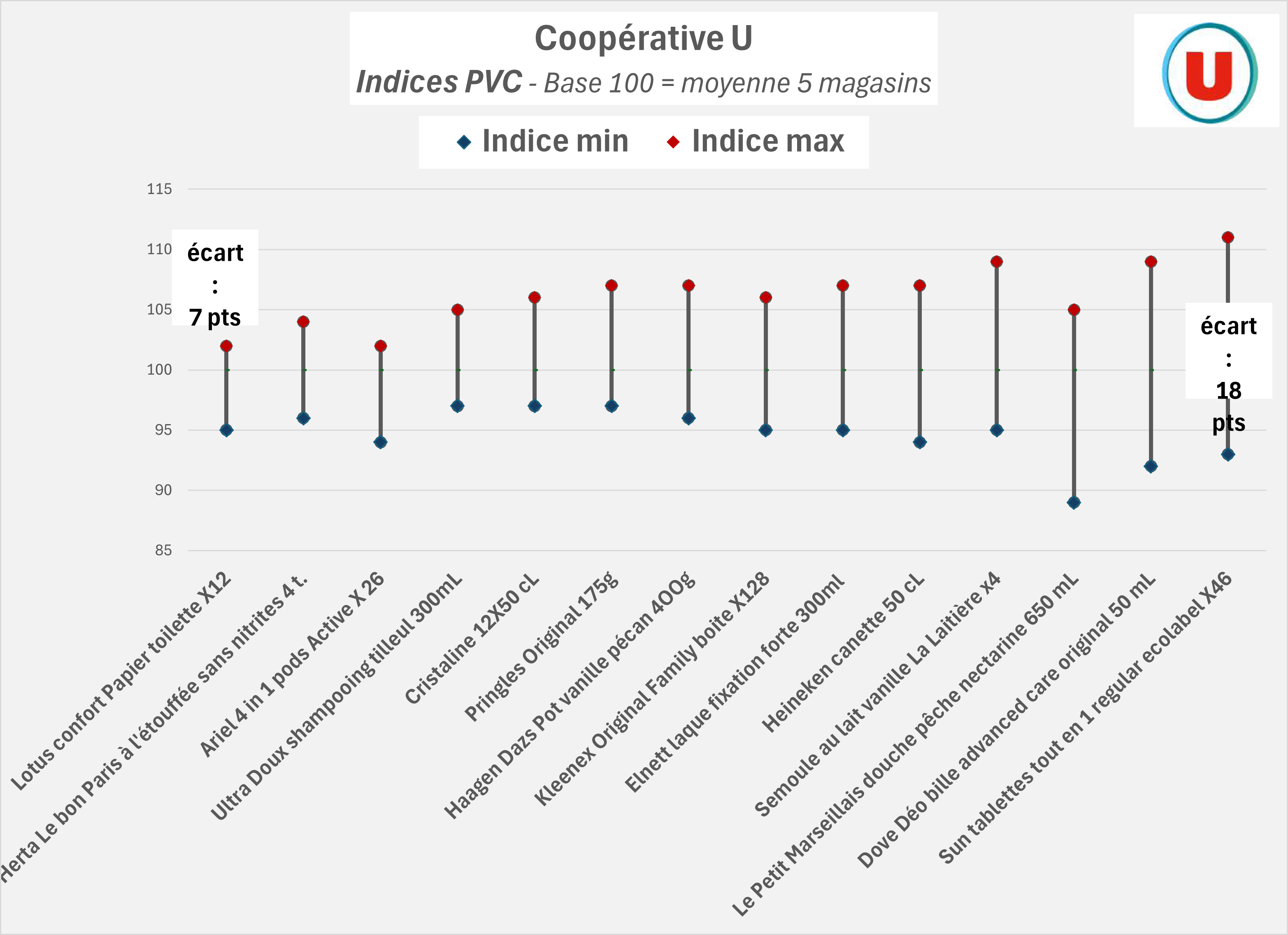

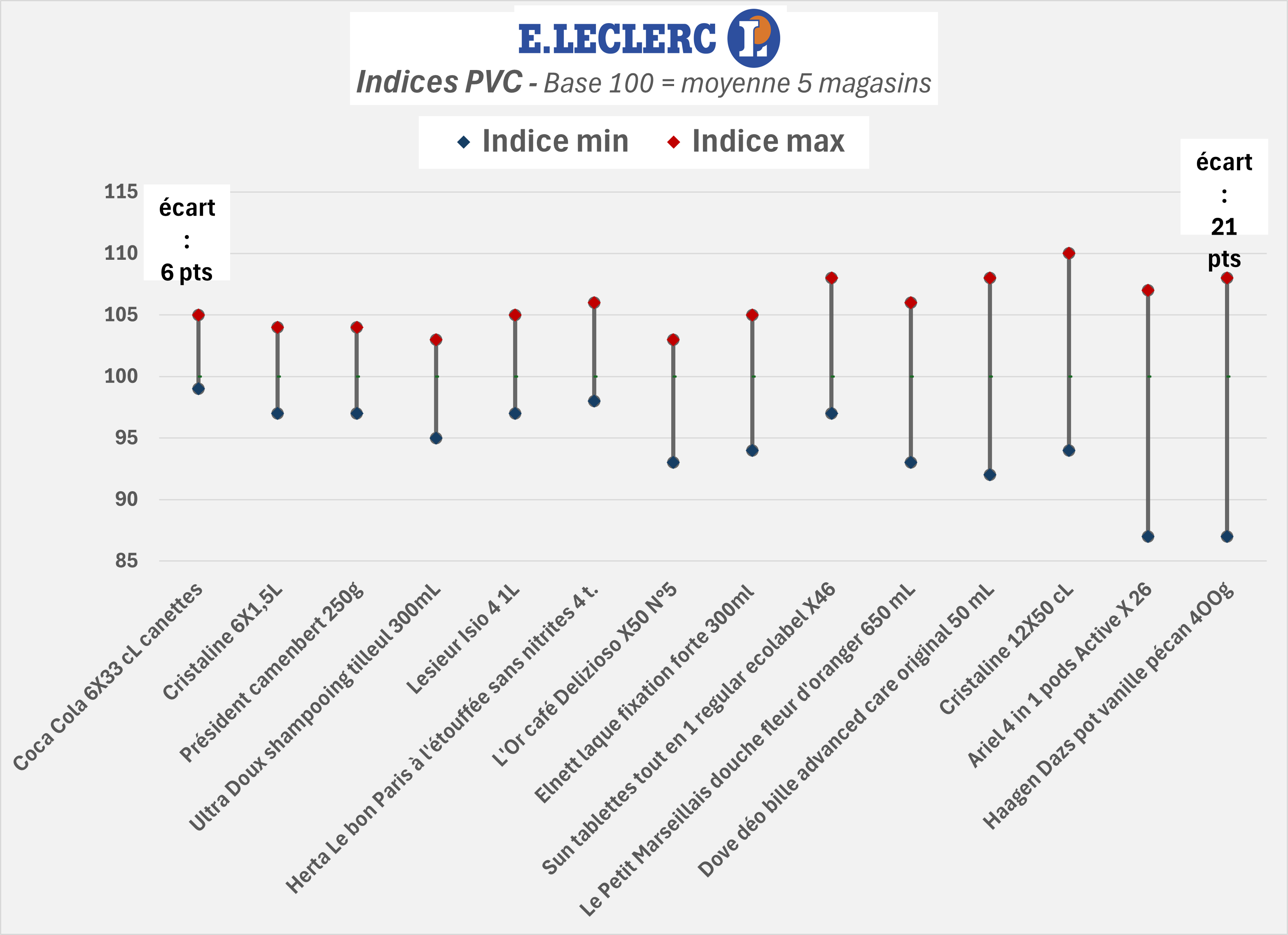

Pour des produits identiques de grandes marques qui sont des références leaders dans chacune de leurs catégories, l’écart de PVC entre magasins d’une même enseigne peut être considérable, alors que les produits concernés ont, nécessairement, fait l’objet des mêmes conditions d’achat.

- Carrefour HM : entre 0 et 9 points d’indice

- Intermarché HM : entre 6 et 18 points d’indice

- Hyper U : entre 7 et 19 points d’indice

- Leclerc : entre 6 et 22 points d’indice

- Auchan HM : entre 12 et 38 points d’indice

Relevés PVC pour 14 références majeures de marques nationales sur cinq sites drive(Strasbourg, Nice, Bordeaux, Nantes, Fâches Thumesnil), juin 2025

Relevés PVC pour 14 références majeures de marques nationales sur cinq sites drive(Strasbourg, Nice, Bordeaux, Nantes, Fâches Thumesnil), juin 2025

Relevés PVC pour 14 références majeures de marques nationales sur cinq sites drive (Mulhouse, Nice TNL, Lormont, Nantes Beaulieu, Lomme), juin 2025

Relevés PVC pour 14 références majeures de marques nationales sur cinq sites drive (Mulhouse, Nice TNL, Lormont, Nantes Beaulieu, Lomme), juin 2025

Relevés PVC pour 14 références majeures de marques nationales sur cinq sites drive (Saint Pée sur Nivelle, Argenteuil, La Teste, Argelès, Menton), juin 2025

Relevés PVC pour 14 références majeures de marques nationales sur cinq sites drive (Vernouillet, Gujan Mestras, La Chapelle sur Erdre, Alès, Les Arcs), juin 2025

Relevés PVC pour 14 références majeures de marques nationales sur cinq sites drive (Brest Gouesnou, Herblay, Mont de Marsan, Saint Médard en Jalles, Schiltigheim), juin 2025

Conclusion

La péréquation est la loi du commerce. Dans les années 50, le théoricien du discount Bernardo Trujillo l’avait énoncé parmi ses « commandements » : « créer un îlot de perte dans un océan de profits » ; « abaisser les prix sur les articles les plus en vue, les plus connus, et se rattraper sur les autres ».

Certes. Mais la péréquation n’est pas la même partout. Quand, pour des magasins d’une même enseigne, que ce soit entre pays européens ou entre départements français, les écarts de PVC constatés sur des produits identiques, de MDD ou de grandes marques, dépassent les 20 % , c’est la déclinaison de cette péréquation qui en est cause. Et il est totalement infondé de l’imputer aux industriels, et de les accuser de fragmenter les marchés aux dépens des consommateurs.

Ces écarts de PVC résultent bien des politiques de prix des enseignes et des magasins, qui, sous couvert de défendre le pouvoir d’achat par la promotion des prix les plus bas, visent en réalité à maximiser autant que possible leurs propres marges.

Alors, à part masquer leur propre responsabilité dans ces écarts, que vise le discours fallacieux des distributeurs, dont ils font assaut auprès de nos gouvernants, à Paris et à Bruxelles ?

L’article du Parisien qui cite Gianluigi Ferrari (PDG d’Everest) et Gwenn Van Ooteghem (DG d’Intermarché, affilié à Everest) est explicite :

« La riposte de la grande distribution, qui ne parvient pas à ce jour à se fournir dans les pays les moins chers, s’articule autour des centrales d’achats internationales, comme Everest qui négocie avec 50 très gros fournisseurs pour plusieurs pays en même temps. » [18]

De même, Eurocommerce (juillet 2025) ne cache pas son objectif, qui est de faire tomber les lois de police nationales qui visent à réguler les pratiques déloyales (lois Égalim en France) :

“ Retailers and wholesalers use the Single Market to source products from across the EU to provide consumers with more choice at better prices.” “But to use the Single Market, everybody needs legal certainty. Allowing a member state to enforce national rules which are not harmonized at EU level would undermine this and may force retailers and wholesalers to only buy their products at national level - leaving those who sell cross-border worse off and increasing prices for consumers.” [19]

Le but de ce discours est clair : légitimer les alliances de distributeurs, dont le but n’est pas de vendre moins cher – comme nous l’avons montré plus haut – mais d’acheter toujours moins cher.

Car ces alliances n’ont aucune justification économique : la consolidation artificielle de chiffres d’affaires à laquelle elles se livrent n’apporte pas aux industriels de volumes supplémentaires, ni de services additionnels, ni d’économies de coûts. Et elles ne bénéficient en rien aux consommateurs : au contraire, elles sont des structures improductives surnuméraires et des centres de rétention de profit dont les coûts se répercutent inévitablement dans les prix (évidemment de façon indétectable, dans la grande bassine de la péréquation portant sur des dizaines de milliers de références).

Pour acheter toujours moins cher, les alliances en revanche soumettent l’industrie à une pression destructrice, car elles :

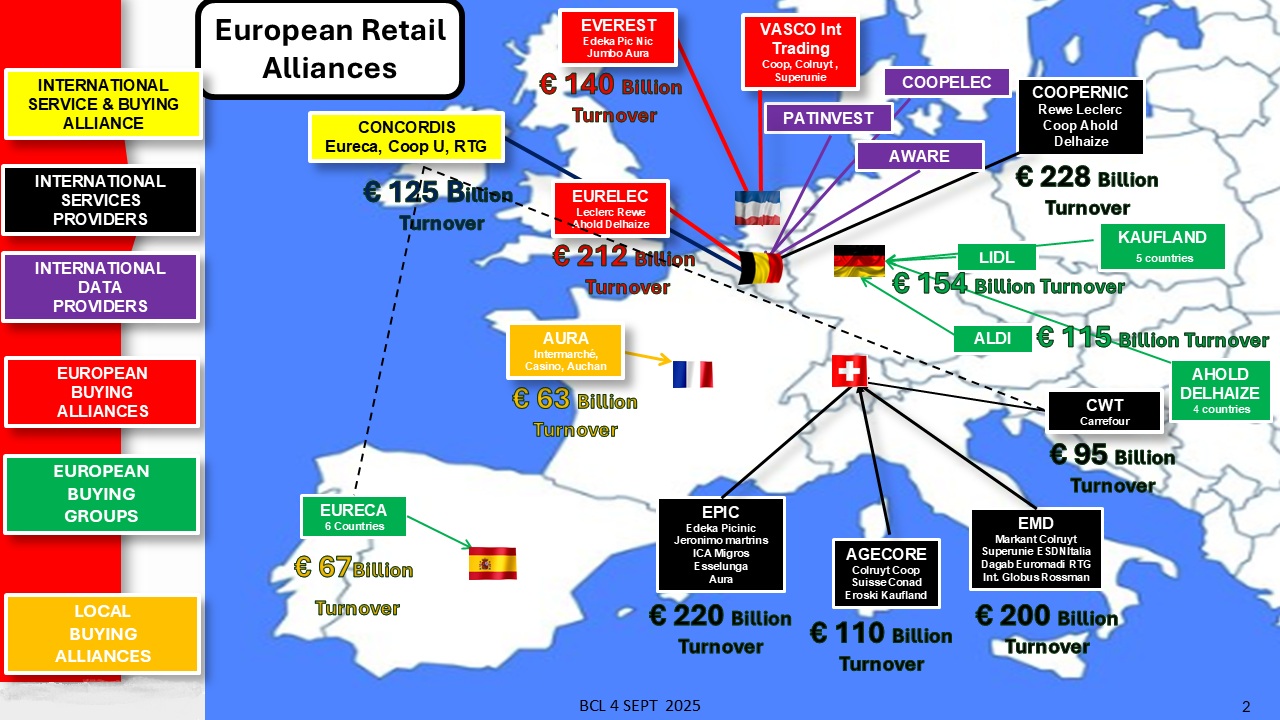

- se multiplient à travers l’Europe[20],

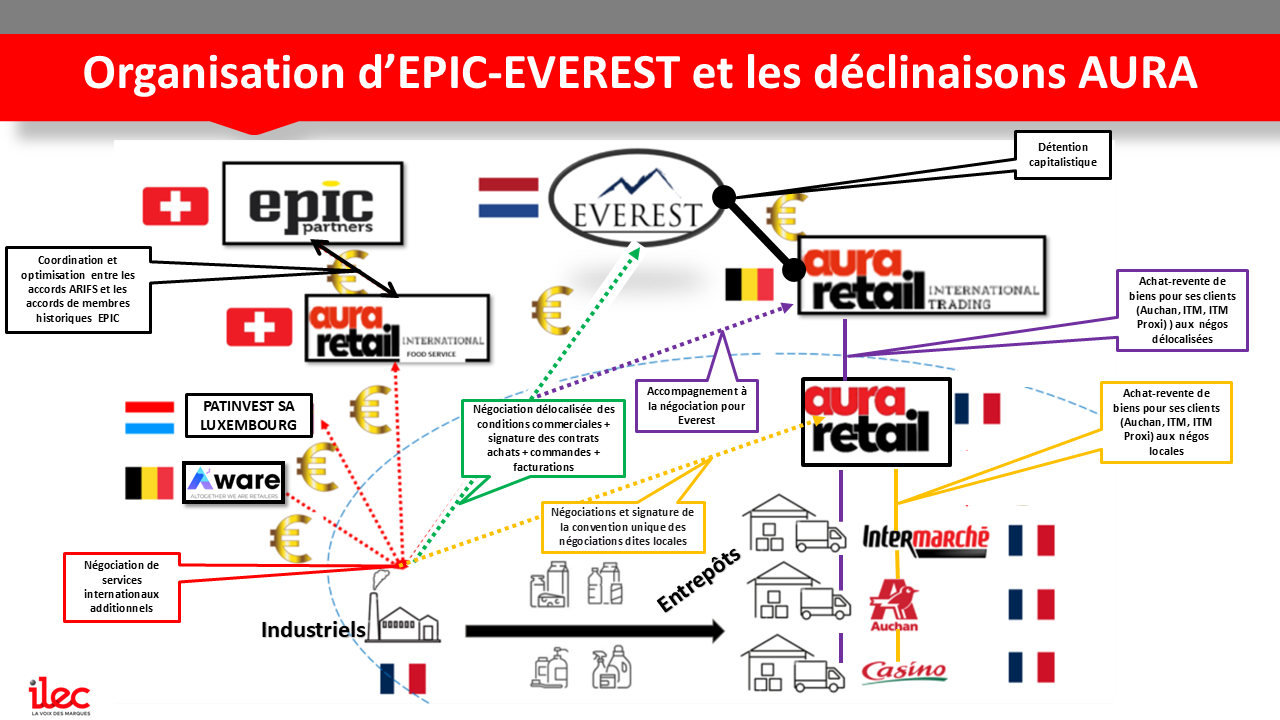

- agrègent par des montages opaques des distributeurs sans lien capitalistique entre eux et échappent ainsi au droit des concentrations,

- augmentent le déséquilibre en défaveur des industriels pour qui le risque économique en l’absence d’accord porte sur plusieurs pays, puisqu’elles mutualisent les menaces et les sanctions sur plusieurs pays en même temps[21],

- délocalisent les négociations et les contrats pour s’affranchir des droits nationaux régulateurs.

Le développement de ce type d’alliances s’accélère et amplifie le transfert de marge de l’industrie vers la grande distribution, fragilisant un secteur qui est la troisième industrie manufacturière en Europe (et la première en France). S’il n’y est pas mis un terme, il ne peut que mettre en danger notre souveraineté industrielle et agricole.

Annexes

Annexe 1 : étude “4 frontières” [22]

Réalisée à plusieurs reprises par Nielsen pour le compte du ministère de l’Économie du Luxembourg, comparant les prix en magasins dans les régions frontalières au Luxembourg, en Belgique, Allemagne et France. La dernière édition (2020) montre que sur 111 540 références, seules 147 (0,13 % ) sont communes et disponibles dans au moins deux enseignes des quatre pays, et moins de 10 % , soit 10 570 produits, sont présentes dans au moins deux pays. (Sur la base des références communes, la France est moins chère que les trois autres pays dans les rayons alimentaires ; en DPH, elle est moins chère que la Belgique et le Luxembourg, plus chère que l’Allemagne mais avec des niveaux d’activité promotionnelle très supérieurs non pris en considération dans l’étude.)

Annexe 2 : cartographie des alliances entre enseignes concurrentes en Europe

Annexe 3 : schéma de l’alliance à l’achat et à la prestation de services intégrant Aura avec ses adhérents à Everest (achats) et Epic (services)

Annexe 4 : les déréférencements de produits rapportés par la presse [23]

- July 2025 Leclerc déréférence Carte Noire

- March 2025 - Aura déréférence Heineken – Red Bull

- February 2025 – Delhaize delists Douw Egberts

- May 2024 – Jumbo delists Kraft Heinz - https://www.distrifood.nl/177733/jumbo-boycot-wederom-producten-nu-van-kraft-heinz

- January to March 2024 – Carrefour delists PepsiCo - https://www.theguardian.com/world/2024/jan/04/carrefour-pulls-pepsico-products-four-eu-countries-price-hikes - https://www.retaildetail.eu/news/food/carrefour-removes-pepsico-from-shelves/ - https://www.lesoir.be/578756/article/2024-04-03/plusieurs-marques-de-retour-dans-les-rayons-de-carrefour-apres-trois-mois

- 2024 – Jumbo delists dozens of manufacturers (including Danone, Nestlé, Dr. Oetker, Jacobs Douwe Egberts, Mondelez, Unilever, AB InBev, Bonduelle, Alpro, Haribo, Kellanova, Beiersdorf, Kimberly-Clark and Iglo) - https://www.distrifood.nl/177025/doorbraak-na-boycots-jumbo-deal-met-vier-grote-leveranciers - https://www.retaildetail.eu/news/food/annual-negotiations-jumbo-clashes-with-haribo-and-coca-cola/ - https://www.distrifood.nl/179386/jumbo-ziet-boycots-weer-toenemen-nu-douwe-egberts-nestle-en-klene

- 12/12/2023 – Colruyt delists Mars - https://www.retaildetail.eu/news/food/why-a-brands-are-disappearing-at-colruyt/

- 11/12/2023 – Colruyt delists Unilever

- 7/12/2023 – Colruyt delists AB InBev

- 7/9/2023 – Rewe delists Ritter

- 17/8/2023 – Système U delists Procter & Gamble

- 21/7/2023 – Edeka delists PepsiCo

- 28/06/2023 – IKEA delists Mondelez

- 14/6/2023 – Leclerc delists Pernod Ricard - https://www.leparisien.fr/societe/pourquoi-le-ricard-et-le-pastis-risquent-detre-absents-des-rayons-de-leclerc-cet-ete-14-06-2023-TSL7DDKY7RERVEEC45QGCEGRGM.php

- 17/5/2023 to 23/05/2024 – Lidl delists Haribo

- https://www.confectionerynews.com/Article/2024/05/23/Haribo-back-on-sale-at-Lidl

- 11/5/2023 – Kaufland delists Oettinger

- 4/5/2023 – Edeka delists Henkel

- 30/3/2023 – Système U delists PepsiCo - 30/3 – https://www.economiematin.fr/pepsi-lipton-ice-tea-doritos-les-produits-pepsico-retires-des-rayons-de-systeme-u

- 29/03 – https://www.bfmtv.com/economie/consommation/pepsi-lipton-ice-tea-lays-les-marques-de-pepsi-co-disparaissent-des-rayons-de-systeme-u_AV-202303290513.html

- 2/3/2023 – Jumbo delists Mars & Nestlé

- February 2023 – Carrefour delists Tropicana - 23/2 – https://actu.fr/economie/pas-de-tropicana-chez-carrefour-pourquoi-les-jus-d-orange-disparaissent-des-rayons_57551348.html - 20/2 – https://www.rayon-boissons.com/boissons-sans-alcool-et-eaux/tropicana-disparait-des-rayons-de-carrefour

- 21/12/2022 – Carrefour & Système U delist Bacardi

- 14/10/2022 – Coop delists Mars

- October to December 2022 – Rewe delists Kellogg

- 14/10 – https://www.lebensmittelzeitung.net/handel/nachrichten/streit-um-konditionen-rewe-sortiert-immer-mehr-markenartikel-aus-167643

- 15/9/2022 – Aldi delists Pepsi

- August to December 2022 – Intermarché & Casino delist Danone - 12/10 – https://www.bfmtv.com/economie/entreprises/energie/pourquoi-les-bouteilles-d-eau-evian-disparaissent-des-rayons-d-intermarche-et-maintenant-casino_AV-202210120291.html

- 30/9 – https://www.bfmtv.com/economie/consommation/absence-de-l-eau-evian-chez-intermarche-la-hausse-de-prix-est-justifiee-estime-danone_AV-202209300129.html - 15/9 – https://www.bfmtv.com/economie/consommation/absence-de-l-eau-evian-chez-intermarche-leurs-demandes-de-hausses-de-prix-ne-sont-pas-raisonnables_AV-202209150124.html

- 30/8 – https://www.bfmtv.com/economie/consommation/les-negociations-commerciales-entre-distributeurs-et-industriels-patinent_AV-202208300373.html

- 25/8/2022 to 05/09/2022 – Delhaize & Lidl delist Danone - https://www.retaildetail.be/nl/news/food/akkoord-tussen-delhaize-en-danone/

- 18/2/2022 – Jumbo delists Coca & Bonduelle

- November to December 2021 – Edeka/EPIC delist Pepsi & L’Oréal

- 9/12 – https://www.lebensmittelzeitung.net/handel/nachrichten/konditionenstreit-edeka-wirft-pepsi-raus-162869

- 11/11 – https://www.lebensmittelzeitung.net/industrie/nachrichten/jahresgespraeche-loral-streitet-mit-edeka-162435

- 2/11/2021 – Colruyt delists Ferrero

- 5/3/2020 – Lidl delists Danone

- 27/2/2019 – Migros delists Mars

- 25/1/2019 – Eurelec delists Essity & BEL

- December 2018 to February 2019 – AgeCore delists Mars, Red Bull, Heineken & Kellogg’s - 15/2 – https://www.lebensmittelzeitung.net/handel/nachrichten/Konditionenstreit-Mars-und-Edeka-einigen-sich-139524 - 25/1 – https://www.retaildetail.be/fr/news/food/le-conflit-entre-colruyt-et-mars-persiste/ - 8/1 – https://www.24heures.ch/coop-renonce-aux-produits-du-groupe-mars-816129623979

- 20/12 – https://www.lebensmittelzeitung.net/handel/nachrichten/Konditionenstreit-Edeka-einigt-sich-mit-Heineken-und-Kellogg--138823

- 18/12 – https://www.retaildetail.be/fr/news/food/colruyt-en-conflit-avec-mars-et-red-bull-2/ - 14/12 – https://www.lebensmittelzeitung.net/handel/nachrichten/-Konditionenstreit-Edeka-straft-Mars-und-Red-Bull-ab-138725

- September 2018 to November 2019 – Kaufland delists Unilever

- 28/12 – https://www.lebensmittelzeitung.net/handel/nachrichten/Jahresrueckblick-Handel-fordert-international-138860

- 21/12 – https://www.retaildetail.eu/news/food/kaufland-gets-rid-unilever/ - 4/9 – https://www.retaildetail.be/fr/news/food/le-discounter-allemand-kaufland-supprime-des-centaines-de-produits-unilever-2/

- 13/4/2018 – Leclerc/Eurelec delists Coca-Cola

- 1/3/2018 – Leclerc : ses méthodes de brute pour faire plier les fournisseurs

- February to May 2018 – AgeCore delists Nestlé - 2/5 – https://www.lebensmittelzeitung.net/handel/nachrichten/Bessere-Konditionen-Edeka-und-Nestl-legen-Streit-bei-135181 - 17/4 – https://www.retaildetail.be/fr/news/food/le-conflit-sur-les-prix-opposant-nestle-a-colruyt-edeka-et-intermarche-touche-t-il-a-sa/ - 6/4 – https://www.retaildetail.be/fr/news/food/agecore-et-colruyt-augmentent-la-pression-sur-nestle/ - 5/4 – https://www.lebensmittelzeitung.net/handel/nachrichten/Konditionenstreit-Edeka-weitet-Nestl-Boykott-aus-134916 - 21/2 – https://www.retaildetail.be/fr/news/food/colruyt-retire-des-produits-nestle-des-rayons/ - 16/2 – https://www.retaildetail.be/fr/news/food/le-groupe-dachat-europeen-agecore-met-la-pression-sur-nestle/ - 16/2 – https://www.lebensmittelzeitung.net/handel/nachrichten/Auslistung-Edeka-legt-sich-mit-Nestle-an-134098

- 19/1/2018 – Colruyt delists PepsiCo

- 19/9/2016 – Ahold-Delhaize delists Kraft Heinz

- 26/08/2016 – Delhaize delists Unilever

- 25/08/2016 – Jumbo delists Heineken & Real delists Dr. Oetker

- 23/01/2014 – Lidl delists Coca-Cola

- 18/04/2013 – Kaufland delists Suntory

- 7/3/2012 – La face cachée des Centres Leclerc